Este artículo pretende advertir a la comunidad de que, tras la euforia de la «borrachera» monetaria y crediticia, quizá es apropiado estar ya preparados antes de sentir la «resaca».

Es una evidencia que todos hemos escuchado, desde hace año y medio, que los bancos centrales y los gobiernos han intervenido «generosísimamente» en la economía como nunca antes en la historia reciente de la humanidad, lo que está extendiendo un sorprendente desempeño del conjunto de los sectores productivos.

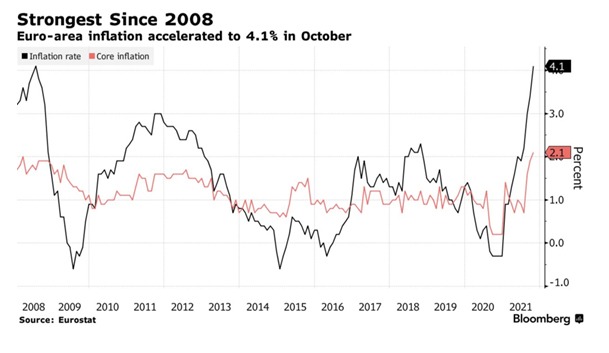

La lluvia de millones ha provocado que las bolsas mundiales reaccionen con fuerza, pero también que se haya disparado el mercado inmobiliario y que, con datos actuales y concretos, la inflación esté aparentemente fuera de control. Es decir, batiendo récords incluso en los países avanzados.

¿Cómo podría terminar afectando todo esto a los patrimonios de los ahorradores? Vamos a tratar de responder a esta cuestión con claridad y sencillez.

MIRAR A LARGO PLAZO Y DIVERSIFICAR

En primer lugar, hay que recordar que, a pesar de todo, nadie conoce el futuro, para bien y para mal. No sabemos de qué manera terminará el «chute» de inflación, ni sabemos cuándo ni cómo terminará la aventura de los tipos de interés bajos o negativos en los que seguimos inmersos.

«No sabemos de qué manera terminará el «chute» de inflación, ni sabemos cuándo ni cómo terminará la aventura de los tipos de interés bajos o negativos en los que seguimos inmersos».

Por eso, tenemos que plantear soluciones inteligentes y flexibles, que sean válidas para cualquier entorno macroeconómico futuro. No en vano, el siglo XX estuvo cargado de situaciones potencialmente más peligrosas y emocionalmente aún más intensas y, sin embargo, la humanidad salió adelante y los mercados financieros no dejaron de crecer. En definitiva, no olvidemos nunca que la tendencia principal seguirá siendo favorable a los alcistas. Quienes ganan dinero son los que miran a largo plazo y saben tener paciencia, confiando en la capacidad de innovación, inventiva, y búsqueda de soluciones del ser humano. Por eso, hay que estar ahí, pero hay que saber de qué manera.

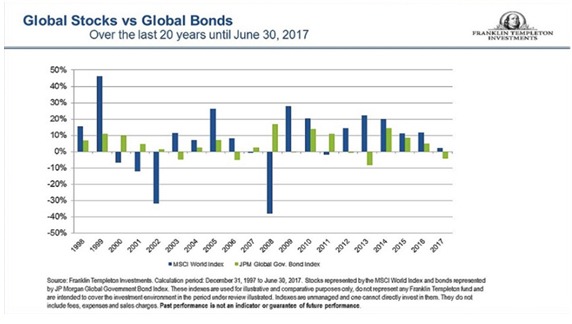

Los enfoques que consideramos más válidos son la gestión monetaria adecuada al perfil del inversor y momento de mercado, además de una correcta diversificación por tipos de activos y zonas geográficas. Esta es la forma de estar preparado para la inflación… o para la deflación; para el crecimiento económico… o el estancamiento; para una fase de expansión crediticia… o una fase de contracción de deudas. Hay activos que reaccionan bien en unas situaciones y mal en otras, y otros activos que lo hacen al revés. De ahí la importancia de estar diversificado como medida más importante de protección frente a la incertidumbre e impredecibilidad del futuro. Así conseguimos que, en fases de crisis de Bolsa, mientras caen las acciones suben los bonos y el oro. Y en fases de expansión económica, suben las acciones y caen los bonos. El resultado es una rentabilidad positiva a largo plazo y una mayor capacidad de absorción de shocks económicos y bursátiles.

El siguiente gráfico ilustra bien la complementariedad de bonos y acciones, así como la necesidad de combinarlos en una cartera pensada para avanzar a largo plazo. Las barras azules representan la bolsa mundial (MSCI World), mientras que las barras verdes son bonos mundiales (índice JP Morgan de bonos del Estado mundiales). Se observa fácilmente que, en fases de crisis bursátiles (barras azules en negativo), los bonos (barras verdes) tienden a estar en positivo. Fue el caso de las crisis de 2000, 2001 y 2002, y de la crisis subprime de 2008. En otras ocasiones, cuando la Bolsa sube fuerte como en 2005 o en 2013, los bonos caen (pero menos).

En definitiva, son activos complementarios porque, en general, tienden a compensarse especialmente en fases críticas de mercado, ofreciendo una rentabilidad positiva y suavizando las oscilaciones en fases críticas.

TRAS LA BORRACHERA, LA RESACA

En nuestra opinión, tras la borrachera de liquidez mundial, llegará la resaca. De hecho, ya se empiezan a ver algunos signos de ralentización y una subida de tipos de interés en Europa o EEUU, que podría tener efectos de reacción en cadena. ¿Cómo proteger nuestro patrimonio de eventos potencialmente destructivos sin vuelta atrás? Primero: diversificando. Y segundo: seguir invertido en Bolsa, con sesgo defensivo, manteniendo posiciones en empresas que crean valor y que están preparadas para una eventual etapa de crisis, por la calidad y fortaleza de su negocio, y de su marca.

«Lo importante no es intentar adivinar cuándo evitar caídas más o menos suaves, sino asegurarse (lo más posible) de que esas fluctuaciones serán pasajeras».

Una vez más, debemos recordar que invertir no es especular ni jugar. Invertir consiste en comprar participaciones en activos productivos, es decir, activos que generan riqueza, que crean valor para la sociedad.

Un punto muy importante es que esto no significa que esos activos no sufran fluctuaciones en fases de crisis o reajustes de la economía. Lo importante no es intentar adivinar cuándo evitar caídas más o menos suaves, sino asegurarse (lo más posible) de que esas fluctuaciones serán pasajeras. Dicho de otra manera, queremos estar en acciones que después de caer vuelvan a subir, porque la calidad y fortaleza de su negocio garantiza que seguirán ganando dinero.

Tarde o temprano, las bolsas y los mercados corregirán, y podrían hacerlo con fuerza en algunos sectores. Eso lo sabemos, y ya estamos preparados para ello. Lo importante es mirar más allá y pensar en los negocios que hay detrás, que serán los que, el día de mañana, seguirán generando beneficios para sus accionistas, es decir, nosotros. Siempre, tranquilidad.

Jesús Mariñas

Socio director de JDS Capital